科萊恩(Clariant)公司首席財(cái)務(wù)官周三表示,這家總部位于瑞士的生產(chǎn)商正尋求轉(zhuǎn)向利潤(rùn)率更高的投資組合,預(yù)計(jì)科萊恩(Clariant)與沙特基礎(chǔ)工業(yè)公司(SABIC)計(jì)劃成立的高性能材料合資企業(yè)將顯著提高其利潤(rùn)。

科萊恩(Clariant)公司首席財(cái)務(wù)官Patrick Jany表示,計(jì)劃成立的合資企業(yè)業(yè)務(wù)將包括科萊恩的添加劑業(yè)務(wù)、高端色母粒業(yè)務(wù)和沙特基礎(chǔ)工業(yè)公司(SABIC)特種聚合物業(yè)務(wù),其營(yíng)業(yè)額預(yù)計(jì)到2021年將達(dá)到40億瑞士法郎(Swfr)(合3.97億美元)。

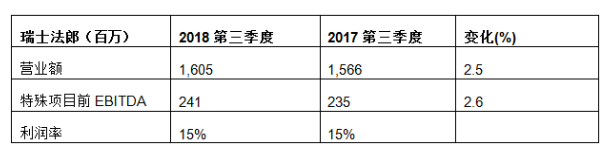

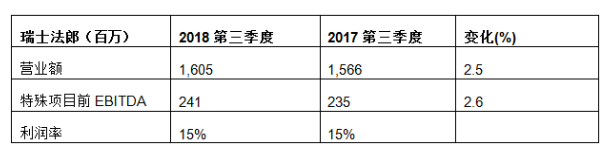

他補(bǔ)充稱,預(yù)計(jì)該合資企業(yè)常規(guī)業(yè)務(wù)范圍內(nèi)的息稅折舊及攤銷前利潤(rùn)(EBITDA pre-exceptionals)將達(dá)到24-25%,而2018年第三季度集團(tuán)的預(yù)估利潤(rùn)率為15%。

Jany說(shuō):“我們正在將塑料和涂料組合的創(chuàng)新和高利潤(rùn)業(yè)務(wù)分離,與沙特基礎(chǔ)工業(yè)公司(SABIC)的高性能聚合物結(jié)合,以在材料領(lǐng)域創(chuàng)造一個(gè)非常專業(yè)和廣泛的參與者。”

該業(yè)務(wù)重點(diǎn)是移動(dòng)電話和輕型汽車等行業(yè),這些行業(yè)對(duì)新型輕型耐用特種塑料和涂料的需求可能會(huì)增加。

他說(shuō):“我們需要那些高度專業(yè)化的材料來(lái)跟上我們前進(jìn)的步伐,這些材料將在未來(lái)5到6年內(nèi)出現(xiàn)。”

巴德?tīng)栥y行(Baader Bank)的分析師表示,據(jù)合資企業(yè)宣布成立前的預(yù)估,該合資企業(yè)可能會(huì)使公司的年度EBITDA水平提高兩位數(shù)。

該銀行稱,在沙特基礎(chǔ)工業(yè)公司(SABIC)今年早些時(shí)候收購(gòu)了科萊恩(Clariant)24.99%的股份后,此次結(jié)盟是科萊恩的“結(jié)婚禮物”,并可能鞏固科萊恩(Clariant)作為歐洲關(guān)鍵收購(gòu)目標(biāo)之一的地位。

該合資企業(yè)的成立可能是沙特基礎(chǔ)工業(yè)公司(SABIC)的前奏,將科萊恩(Clariant)作為更重要的收購(gòu)或完全收購(gòu)業(yè)務(wù)的工具。

沙特基礎(chǔ)工業(yè)公司(SABIC) 在9月表示,目前沒(méi)有收購(gòu)該公司剩余75.01%股份的計(jì)劃,而Jany拒絕進(jìn)一步置評(píng)。

本月早些時(shí)候,沙特基礎(chǔ)工業(yè)公司(SABIC)的首席執(zhí)行官表示,兩家公司將在2019年第一季度宣布更多的協(xié)同效應(yīng)。

他補(bǔ)充說(shuō),科萊恩(Clariant)預(yù)計(jì)將獲得合資企業(yè)的多數(shù)股權(quán),但具體細(xì)節(jié)仍在討論中,預(yù)計(jì)談判將持續(xù)到2019年6月。

該公司還在出售各種低利潤(rùn)業(yè)務(wù),包括標(biāo)準(zhǔn)色母粒、顏料和醫(yī)療特種產(chǎn)品,以提高業(yè)務(wù)的整體盈利能力。

Jany表示,這些業(yè)務(wù)2017年的總營(yíng)業(yè)額為16億瑞士法郎(Swfr),常規(guī)業(yè)務(wù)范圍內(nèi)息稅前利潤(rùn)率 (EBIT pre-exceptionals)為12%,這些業(yè)務(wù)之間存在明顯的差異,可能會(huì)分開(kāi)出售,而不是作為一個(gè)部門出售,預(yù)計(jì)剝離將于2020年完成。

Jany說(shuō):“這些是非常差異化的業(yè)務(wù),在客戶、競(jìng)爭(zhēng)對(duì)手等方面,情況確實(shí)不同。”

他補(bǔ)充稱,業(yè)務(wù)拋售以及與SABIC的高價(jià)值合作,可能會(huì)提高科萊恩(Clariant)的平均利潤(rùn)率,并使其受到經(jīng)濟(jì)周期的影響更小。

他說(shuō):“集團(tuán)撤資將提高集團(tuán)的利潤(rùn)率,因?yàn)槲覀儗⒊鍪劾麧?rùn)率較低的業(yè)務(wù),因此平均利潤(rùn)率將上升,我們也將獲得更多的GDP獨(dú)立性,因?yàn)槟切┏鍪鄣臉I(yè)務(wù)比我們關(guān)注到的更容易受到整體經(jīng)濟(jì)環(huán)境的影響。”

Jany表示,其公司業(yè)務(wù)的其余部分,化學(xué)品、催化劑和自然資源業(yè)務(wù),是其運(yùn)營(yíng)的核心,并將于2021年繼續(xù)保持其核心地位。

該公司于周三公布第三季度特殊項(xiàng)目前EBITDA同比增長(zhǎng)3%,至2.4億瑞士法郎,略低于分析師預(yù)期,催化劑收益降幅為28%。

Jany表示,在經(jīng)歷了“非常時(shí)期”的幾個(gè)季度后,亞洲經(jīng)濟(jì)增長(zhǎng)放緩,導(dǎo)致催化劑部門業(yè)績(jī)下滑。

他說(shuō):“我們?cè)谥袊?guó)的增長(zhǎng)水平為30%,我們?cè)诘谌径葘?shí)現(xiàn)的(增長(zhǎng))實(shí)際上正是我們的目標(biāo)增長(zhǎng)范圍。因此,從這個(gè)角度看,實(shí)際上增長(zhǎng)非常穩(wěn)健,但看起來(lái)比以前要低。”

然而,由于政治緊張局勢(shì)、央行加息以及不統(tǒng)一的西方經(jīng)濟(jì)復(fù)蘇,對(duì)需求增長(zhǎng)構(gòu)成壓力,需求增長(zhǎng)可能在今年最后幾個(gè)月變得更加疲弱。

他說(shuō):“我們當(dāng)然看到,許多人都會(huì)看到,關(guān)稅(和其他因素)增加了人們對(duì)經(jīng)濟(jì)的擔(dān)憂......在許多地區(qū)經(jīng)歷了多年的高速增長(zhǎng)之后,我們現(xiàn)在看到了需求疲軟,在我們看來(lái)是增長(zhǎng)的放緩,并不是危機(jī)。”

盡管未來(lái)幾個(gè)月的預(yù)期可能更不樂(lè)觀,但該公司預(yù)計(jì),與2017年相比,今年的整體EBITDA將有所改善。

Jany補(bǔ)充道:“第三季度之后,我們的利潤(rùn)率持平,絕對(duì)百分比略有上升,但第四季度無(wú)法扭轉(zhuǎn)全年的局面。”

京ICP備14000539號(hào)-1

京ICP備14000539號(hào)-1